アルバイトで働く学生や扶養内で働いているパートさんにとって、気になるのが 税金と社会保険 のことでしょう。

厚生労働所によると、2023年7月28日の審議会で最低賃金の引き上げが決まり、これにより全国平均の時給が1002円となりました。

これは、時給換算で過去最大となる41円の引き上げとなります。

この時給の引き上げに伴い、年収がやや増える見込みの人も多いはずです。

そこで本記事では、税金と社会保険の壁についてそれぞれわかりやすく解説します。

ぜひ、シフトや働き方の調整をする際の参考にしてください。

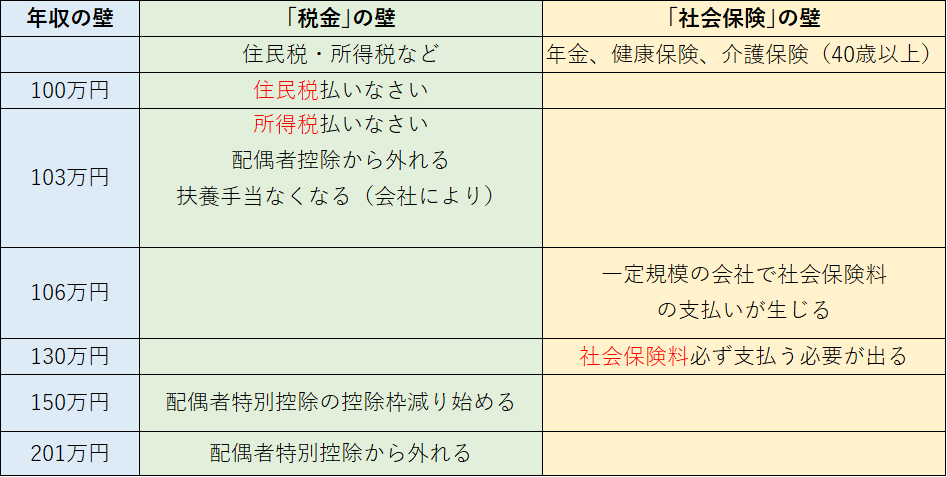

よく聞く「 年収の壁 」について

年収の壁とは、税金や社会保険料がかからない範囲で年収をおさえようとする金額のボーダーラインのような意味としてよく用いられます。

アルバイトやパートさんなら、○○万という数字をよく耳にすることも多いかもしれません。

年収の壁には大きく 税金と社会保険 の2種類がありますが、年収がこの壁を越えてしまうと、自分で負担する必要がでてきます。

この図をもとに、6つの壁についてそれぞれ見ていきます。

税金と社会保険 「税金」の壁

私たちが払う税金には色んな種類のものがありますが、給料から引かれる税金は所得税と住民税の2つです。

以下で詳しく見ていきます。

①「100万円」の壁

年収が「100万円」を超えると、住民税がかかります。

住民税の税率は一律およそ10%ですので、アルバイトやパート、サラリーマンの人など会社から給与をもらっている人は、年収の約1割が住民税として控除されるということです。

最近よく、「住民税非課税世帯」ということばを耳にするかもしれませんが、この壁を越えるかどうかが基準となります。

②「103万円」の壁

年収が「103万円」を超えると、所得税がかかります。

所得税とは、個人の収入に応じてかかる税金のことで、年収から給与所得控除を差し引いた金額のことをいいます。

では、なぜ103万円なのかについて見てみましょう。

・基礎控除48万円(すべての人が所得から一定の額を差し引ける控除)

・給与所得控除55万円(給与をもらっている人が差し引ける控除)

この合計した金額が103万円なので、年収が103万円以上になると所得税がかかるというわけです。

なお、103万円にはもう一つだけ注意点があります。

それは、会社によって配偶者の方の収入が103万円を超えた時点で、扶養手当がもらえなくなってしまう恐れがあることです。

仮に、毎月15,000円の手当をもらっていた場合、年間18万円(15,000円×12ヶ月)です。

103万円以内なら18万円受け取れるのに、104万円働いたことで受け取れなくなる(17万円損する)ことになります。

ご主人の会社から毎月扶養手当を受け取っているのであれば、「いくらまで働いても扶養手当がもらえるのか」あらかじめ会社に確認しておきましょう。

税金と社会保険 「社会保険」の壁

社会保険とは、何か起きたときに国が助けてくれる公的な保険のことです。

社会保険には、厚生年金保険・健康保険・労災保険・雇用保険・介護保険の5種類があります。

<5つの社会保険ともたらす役割>

・厚生年金:老後の年金・障がい・遺族(亡くなったとき)に保障される

・健康保険:保険証が発行され、病院などで3割負担で治療や診察を受けられる

・労災保険:仕事や通勤時のケガ・病気の際に保障される

・雇用保険:失業時にサポート(失業手当・教育訓練給付など)

・介護保険:介護時にサポート(40歳以上になると支払い義務が発生)

これらの社会保険は、私たちが生きていく上での必要な保障として欠かせません。

これらを踏まえた上で、社会保険の壁について詳しく見ていきます。

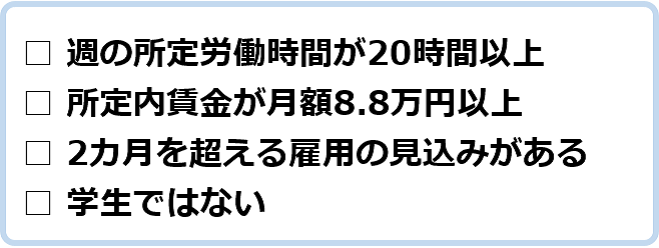

③「106万円」の壁

「106万円」の壁は、一部の人が社会保険を支払うことになる金額です。

この「106万円」の壁は、他の壁と比べると、あまり聞き馴染みがない人も多いかもしれません。

一部の人とは、ご自身が勤めている会社の従業員数が101名以上の場合、社会保険料を支払う必要が出てきます。

昨今の社会保険の適用範囲の拡大によって、定の規模の会社で「月8.8万円以上」稼ぐ場合には、社会保険料に加入が必須となりました。

じつは、この106万円という数字は、8.8万円(8.8万円×12ヶ月=105.6万円)からきています。

社会保険を支払うかどうかは、会社の規模や働く時間によっても加入するかどうか変わりますので、必ず会社に確認しておきましょう。

④「130万円」の壁

年収が「130万円」を超えると、社会保険料を必ず支払う必要がでてきます。

配偶者の扶養に入っていれば、保険証をもらえるため病院などでの自己負担も3割となります。

そのため、「わざわざ扶養から外れてまでどうして高い保険料を自分で支払わなくてはならないのか」と、感じる人も多いはずです。

でも、じつは、自分自身で社会保険を支払うことによって得られるメリットもたくさんあります。

例えば、将来もらえる自分の年金額を大きく増やすことが可能です。

何より社会保険を自分で支払うことによって世帯の手取り収入が大幅に上がるため、共働きという選択肢も考えられます。

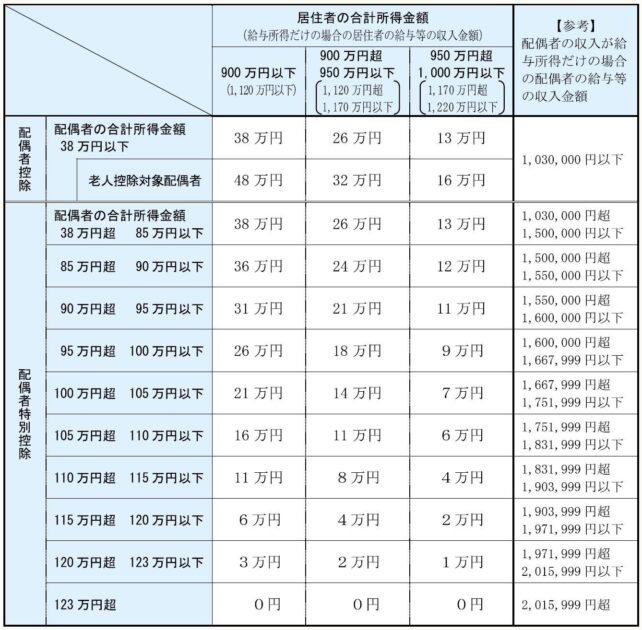

⑤「150万円」の壁

「150万円」の壁とは、満額38万円の配偶者特別控除(所得控除)を受けられるラインのことをいいます。

さきほど「103万円」の壁についてお話しましたが、じつは、配偶者控除(満額38万円)を受けられる金額がこのラインです。

つまり、パートさんの年収が150万円以内であれば、(103万円以内の場合に受けられる配偶者控除38万円と同様)配偶者特別控除を受けられるというわけです。

ただし、配偶者特別控除を受けられる要件として、ご主人の方の合計所得が1,000万円以下(給与だけなら額面でおよそ年収1,195万円)という条件付きですので注意してください。

<年収150万円の壁の計算式>

①配偶者特別控除の満額となる38万円で控除できる配偶者の所得上限額が95万円

②給与所得控除額55万円

①+②=150万円

⑥「201万円」の壁

パートさんの年収が「201万円」を超えると、ご主人が配偶者特別控除を受けられなくなります。

勘の鋭い方であればもうお分かりかもしれませんが、150万円から201万円にかけては、ご主人の配偶者特別控除の控除枠が徐々に減っていきます。

したがって、201万円以上になると、税制上の優遇は完全になくなると覚えておきましょう。

<年収201万円の壁の計算式>

①配偶者特別控除を適用できる配偶者の所得上限額が133万円

②給与収入201万円の場合に控除できる給与所得控除が約68万円

①+②=201万円

税金と社会保険 まとめ

いかがだったでしょうか。

税金と社会保険 の6つの壁について見てきました。

年収の壁を越えてしまい税金や社会保険料を支払うことになれば、その分の自分の手取りが減ってしまいます。

ですが、社会保険に加入して働く(働き方を見直す)ことで世帯全体の収入が上がるだけでなく、老後の年金が増えるというメリットもあるのです。

したがって、年収や手取りなどを考える際には自分のことだけではなく世帯全体で考えてみる必要があります。

ぜひとも税金や社会保険の理解を深めた上で、家族でライフプランについて話し合ってみましょう。

子どもの保険 だけじゃない!「お金について」もっと簡単に分かる!

「いまさら聞けないお金のまなび」

貯金・節約・投資について、初心者がFPから学んだことを、初心者に向けて難しい言葉は使わず動画&画像で発信しています。

一人一人それぞれ状況が異なるのがあたりまえ。

だからこそ、あなただけにフィットするプランがあります。

オンラインで簡単に始められるお金のパーソナルトレーニング

カウンセリングからマネーマッスルを体験する【無料】